Die Kapitalgesellschaft & Co. KG (insbesondere GmbH & Co. KG)

In der Einführung habe ich dargelegt, dass auf Seiten der Personengesellschaften nur die Kapitalgesellschaft & Co. KG ernsthaft in Betracht kommt, da die Alternativen (e.K., OHG, KG) keine Haftungsbeschränkung der Gesellschafter vorsehen.

Was aber ist überhaupt eine Kapitalgesellschaft & Co. KG?

Bei einer Kommanditgesellschaft (KG) handelt es sich um eine Personenhandelsgesellschaft, die aus zwei Klassen von Gesellschaftern besteht: Es gibt mindestens einen persönlich unbeschränkt haftenden Gesellschafter (Komplementär) und mindestens einen Gesellschafter, dessen Haftung auf die im Handelsregister eingetragene, frei bestimmbare Haftsumme begrenzt ist (Kommanditist). Nur der Komplementär ist zur Vertretung der Gesellschaft im Außenverhältnis befähigt und führt im Regelfall auch die Geschäfte.

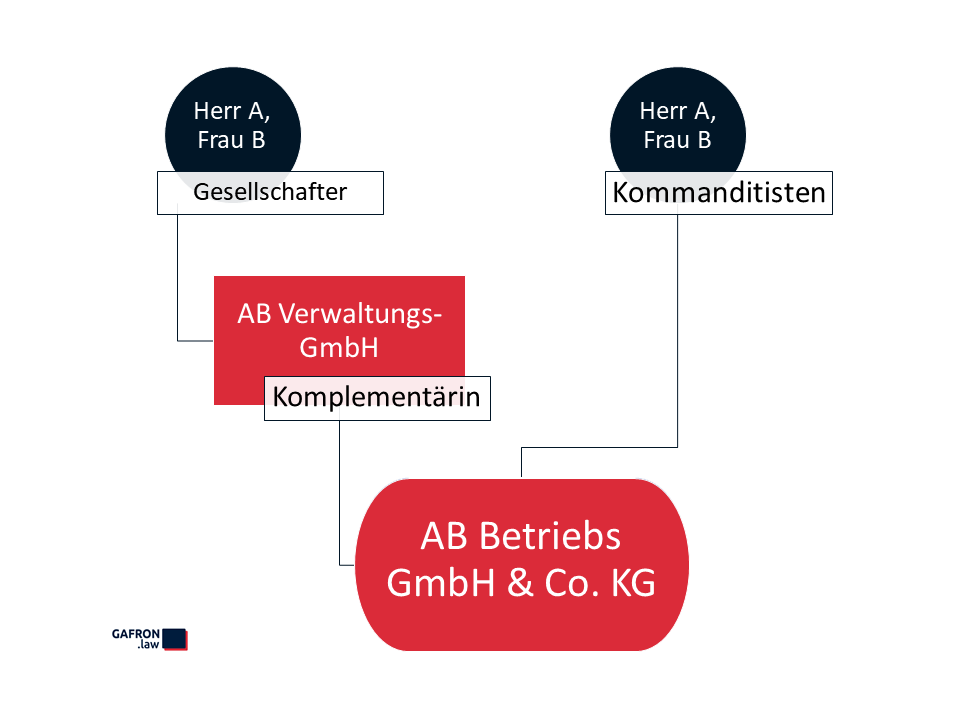

Findige Rechtsanwender sind schon früh auf die Idee gekommen, eine Kapitalgesellschaft als einzige Komplementärin der KG einzusetzen. Die tatsächlich wirtschaftlich beteiligten Gesellschafter nehmen dann die Rolle der Kommanditisten der KG ein und sind im Regelfall zugleich die Gesellschafter der Kapitalgesellschaft:

Die Kapitalgesellschaft wird als Komplementärin in der Regel nicht am Kapital der KG beteiligt und hat keinen Anteil am Gewinn. Ihre einzige Aufgabe besteht darin, die Haftung zu übernehmen und die KG nach außen (organschaftlich) zu vertreten.

Hierdurch werden auf einen Schlag die meisten Nachteile der reinen Personengesellschaften ausgeräumt. Die Kapitalgesellschaft & Co. KG ist die einzige Personenhandelsgesellschaft, bei der:

- keine natürliche Person (=Mensch) unbeschränkt mit ihrem Privatvermögen haftet,

- die Geschäftsführung und die Vertretung der Gesellschaft Personen überlassen werden können, die nicht Gesellschafter sind,

- die Geschäftsführung und die Vertretung der Gesellschaft nicht zwingend mit der Übernahme der persönlichen Haftung verbunden ist.

Nach anfangs heftiger Diskussion über die Zulässigkeit einer solchen Typenvermischung, hat das Reichsgericht im Jahr 1922 zugunsten ihrer Rechtmäßigkeit entschieden. Der BGH hat sich dieser Rechtsprechung angeschlossen, wendet allerdings bestimmte Vorgaben zur Kapitalerhaltung, die eigentlich nur für Kapitalgesellschaften gelten, analog auf die Kapitalgesellschaft & Co. KG an. Auch der Gesetzgeber hat die Zulässigkeit zwischenzeitlich anerkannt, indem er bestimmte für Kapitalgesellschaften geltende Vorschriften, insbesondere aus dem Bilanz- und Insolvenzrecht, auf die Kapitalgesellschaft & Co. KG erstreckt hat (siehe z.B. § 264a HGB). Gemäß § 19 Abs. 2 HGB muss der Rechtsverkehr allerdings durch einen besonderen Rechtsformzusatz („GmbH & Co. KG“) darauf hingewiesen werden, dass keine natürliche Person unbeschränkt haftet.

Als Komplementärin kann grundsätzlich jede Kapitalgesellschaft zum Einsatz kommen, in aller Regel ist es jedoch eine GmbH. Die fast ausschließlich anzutreffende Variante der Kapitalgesellschaft & Co. KG ist also die GmbH & Co. KG. Im Weiteren wird daher auch stets nur von der GmbH & Co. KG gesprochen, wobei grundsätzlich dieselben Erwägungen genauso für beispielsweise eine UG (haftungsbeschränkt) & Co. KG oder eine AG & Co. KG gelten.

Wo liegen jedoch die spezifischen Vorteile der GmbH & Co. KG gegenüber einer „Nur-Kapitalgesellschaft“, die den Aufwand der Gründung und des Unterhaltens zweier Gesellschaften (insbesondere mit zwei Buchhaltungen und zwei Jahresabschlüssen) rechtfertigen könnten?

Besteuerung

Vorteile bei der Besteuerung von Personenunternehmen gegenüber Kapitalgesellschaften waren der ursprüngliche Grund für die Popularität der GmbH & Co. KG. Durch diverse Reformen wurde die Steuerbelastung mittlerweile allerdings angenähert, indem sowohl Vorteile der Personengesellschaften als auch Nachteile der Kapitalgesellschaften beseitigt wurden.

Gleichwohl ist das gesetzgeberische Ziel der „Rechtsformneutralität“ der Besteuerung bislang nicht erreicht worden: In einigen Situationen ist die GmbH & Co. KG steuerlich im Vorteil, in anderen ist die Kapitalgesellschaft steuerlich günstiger.

Bei einer generellen Gesamtbetrachtung gleichen sich die Vor- und Nachteile zwar gegenseitig weitgehend aus, so dass nicht pauschal von der „steuerlich günstigeren Rechtsform“ gesprochen werden kann. Im Einzelfall können jedoch sehr wohl erhebliche Belastungsunterschiede entstehen.

Es muss vor diesem Hintergrund allerdings davor gewarnt werden, die Rechtsformwahl allein auf einen modellhaften Steuerbelastungsvergleich zu stützen. Sowohl die Umstände des konkreten Unternehmens als auch das Steuerrecht neigen dazu, sich stetig zu verändern. Es sind also stets sämtliche Umstände des Einzelfalls einzubeziehen und die Rechtsformwahl alle paar Jahre auf den Prüfstand zu stellen. Das Umwandlungsrecht bietet dabei erfreulicherweise Möglichkeiten, auch im Nachhinein die Rechtsform zu ändern (wenngleich auch nicht immer ohne steuerliche Kompromisse).

Zu den wesentlichen steuerlichen Unterschieden:

1) Ertragsteuern (Einkommensteuer, Körperschaftsteuer, Gewerbesteuer)

Personengesellschaft

Bei der Einkommensteuer und der Körperschaftsteuer zeigt sich sogleich der strukturelle Unterschied zwischen Personen- und Kapitalgesellschaften: Die Personengesellschaft zahlt keine davon, da sie insoweit nicht als selbständiges Steuersubjekt gilt.

Stattdessen werden die Erträge der Gesellschaft direkt den Gesellschaftern im Verhältnis ihrer jeweiligen Beteiligung zugerechnet und dort mit dem individuellen Einkommensteuersatz des Gesellschafters versteuert. Man bezeichnet Personengesellschaften daher als steuerlich transparent. Wichtig: Eine Besteuerung erfolgt unabhängig davon, ob die Erträge aus dem Gesellschaftsvermögen entnommen werden oder dort verbleiben.

Die Gewerbesteuer wird hingegen direkt auf Ebene des Gewerbebetriebs erhoben, also bei der Personengesellschaft. Dabei hat die Personengesellschaft einen Eingangsfreibetrag, der nicht der Gewerbesteuer unterliegt, von EUR 24.500 pro Jahr.

Die Gesellschafter können die bei der Gesellschaft erhobene Gewerbesteuer bis zu einer Höhe von derzeit höchstens 13,3% auf ihre persönliche Einkommensteuerschuld anrechnen, so dass die Gewerbesteuer grundsätzlich nur eine reale Belastung für die Gesellschafter darstellt, soweit der lokale Gewerbesteuersatz über 13,3% liegt (entspricht einem Gewerbesteuerhebesatz von über 380%).

Hohe Gewerbesteuersätzen können sich somit allerdings deutlich zu Ungunsten der Personengesellschafter auswirken. Da die Gewerbesteuer zudem höchstens in Höhe der in dem betreffenden Jahr anfallenden Einkommensteuer angerechnet werden kann, kann es in Jahren, in denen (etwa wegen Verlustverrechnungen) die Einkommensteuerbelastung unter der Gewerbesteuerbelastung liegt, zu sog. Anrechnungsüberhängen kommen, bei denen die Gewerbesteuerbelastung der Gesellschaft nicht vollständig auf Ebene der Gesellschafter kompensiert werden kann.

Kapitalgesellschaft

Die Kapitalgesellschaften unterliegen dagegen der Körperschaftsteuer in Höhe von linear 15% (zzgl. Solidaritätszuschlag). Hinzu kommt die Gewerbesteuer von rund 7-19% (je nach Gemeinde; Bundesdurchschnitt 14%; Berlin 14,35%). Eine Versteuerung bei den Gesellschaftern erfolgt nur im Fall der Ausschüttung, und zwar entweder in Höhe der Abgeltungsteuer (25%), wenn die Anteile im Privatvermögen gehalten werden, oder nach dem Teileinkünfteverfahren (d.h. zu 60%, dafür aber mit dem individuellen Einkommensteuersatz), wenn die Anteile in einem Betriebsvermögen gehalten werden. Eine Anrechnung der von der Gesellschaft gezahlten Gewerbesteuer bei den Gesellschaftern findet, im Gegensatz zur Situation bei den Personengesellschaften, nicht statt.

Vergleichsrechnungen

Gewiss würden Sie sich über Beispielrechnungen freuen, die ich auch gerne liefere. Beachten Sie jedoch, dass den Berechnungen eine Reihe von Annahmen zugrunde liegen, die bei Ihnen nicht zutreffen müssen. Die reale Besteuerung kann von weiteren Faktoren abhängen. Die Beispielrechnungen dienen daher allein zur Demonstration des Prinzips, nicht zur definitiven Bestimmung der zu zahlenden Steuern. Lassen Sie Ihre persönliche Steuersituation stets individuell klären.

Folgende Vergleichsrechnung geht davon aus, dass sämtliche Gewinne aus den Gesellschaften entnommen bzw. ausgeschüttet werden. Die Einkommensteuersätze beziehen sich auf das Jahr 2019 und gelten nur, wenn der Gesellschafter keine sonstigen steuerpflichtigen Einkünfte hat. Es wird Einzelveranlagung angenommen. Kirchensteuer bleibt außer Betracht. Es wird angenommen, dass die Kapitalgesellschaftsanteile im Privatvermögen gehalten werden. Als Gewerbesteuerhebesatz wird der in Berlin gültige Satz von 410% zugrunde gelegt.

| Personengesellschaft (GmbH & Co. KG) | Kapitalgesellschaft | |

| I. Gesellschaftsebene | ||

| Gewinn vor Steuern | 100.000,00 € | 100.000,00 € |

| ./. Gewerbesteuer (bei PersG mit Freibetrag) | 10.834,25 € | 14.350,00 € |

| ./. Körperschaftsteuer (15 %) | – | 15.000,00 € |

| ./. SolZ auf KSt (5,5%) | – | 825,00 € |

| = Gewinn nach Steuern | 89.165,75 € | 69.825,00 € |

| (Steuerbelastungsquote Gesellschaft) | 10,8% | 30,2% |

| II. Gesellschafterebene | ||

| ./. Einkommensteuer (33,2%) / Abgeltungsteuer (25%) | 33.219,00 € | 17.456,25 € |

| Gewerbesteueranrechnung (13,3%) | 10.041,50 € | – |

| ./. SolZ auf ESt/Abgeltungsteuer (5,5%) | 1.274,76 € | 960,09 € |

| Ertragsteuern auf Entnahme / Ausschüttung beim Gesellschafter | 24.452,26 € | 18.416,34 € |

| = Einkünfte nach Steuern | 64.713,49 € | 51.408,66 € |

| Steuerbelastungsquote gesamt | 35,3% | 48,6% |

Belastungsvergleich bei einem Jahresgewinn vor Steuern von 100.000 Euro

In diesem Szenario mit einem Gewinn von EUR 100.000 besteht somit ein deutlicher Vorteil für die Personengesellschaft, der eine rund 13% geringere Steuerbelastung für den Gesellschafter bedeutet. Aufgrund des progressiven Einkommensteuersystems schmilzt dieser Vorteil jedoch ab, je höher die Gewinne der Gesellschaft oder die sonstigen Einkünfte des Gesellschafters sind:

Nehmen wir etwa einen Gewinn von EUR 2.000.000 an, liegt die Steuerbelastungsquote unter dem Strich im Fall der Personengesellschaft bei 46,9% und bei der Kapitalgesellschaft (immer noch) bei 48,6%. Das gleiche gilt, wenn der Gesellschafter steuerpflichtige Einkünfte aus anderen Quellen hat, durch die die Progressionszone des Einkommensteuertarifs bereits ausgenutzt wird.

Leistungsvergütungen an Gesellschafter

Nun gibt es bei der Kapitalgesellschaft allerdings die Möglichkeit, dem Gesellschafter-Geschäftsführer statt eines Teils der Ausschüttung ein angemessenes (!) Gehalt zu zahlen und dieses bei der Gesellschaft steuermindernd als Betriebsausgaben abzusetzen. Dieser Betrag ist somit nur noch mit der Einkommensteuer des Geschäftsführers belastet, nicht jedoch mit Körperschaft- und Gewerbesteuer. Auf diese Weise kann die Progressionszone des Einkommensteuertarifs auch für die Gesellschafter von Kapitalgesellschaften ausgenutzt werden.

Derartige Leistungsvergütungen der Gesellschaft an die Gesellschafter werden dagegen bei der Personengesellschaft im Ergebnis steuerlich nicht anerkannt, da sie bei der Ermittlung der Gewerbesteuer dem Gewerbeertrag der Personengesellschaft hinzugerechnet werden. Somit erhöhen Leistungen an einzelne Gesellschafter die Gewerbesteuerbelastung für sämtliche Gesellschafter (diesbezüglich kann ein Ausgleichsmechanismus im Gesellschaftsvertrag angebracht sein). Bei der Kapitalgesellschaft erhöhen Leistungsvergütungen hingegen nur die persönliche Einkommensteuer des empfangenden Gesellschafters, führen aber auf Ebene der Kapitalgesellschaft zu einer Minderung der Ertragsteuern, die allen Gesellschaftern zugutekommt.

Bei dem oben ausgeführten Beispiel (Gewinn von EUR 100.000), wird der Vorteil der GmbH & Co. KG durch eine solche Gestaltung erheblich nivelliert:

| Personengesellschaft (GmbH & Co. KG) | Kapitalgesellschaft | |

| I. Gesellschaftsebene | ||

| Gewinn vor Steuern | 100.000,00 € | 50.000,00 € |

| ./. GewSt | 10.834,25 € | 7.175,00 € |

| ./. KSt (15 %) | – | 7.500,00 € |

| ./. SolZ auf KSt (5,5%) | – | 412,50 € |

| = Gewinn nach Steuern | 89.165,75 € | 34.912,50 € |

| (Steuerbelastungsquote Gesellschaft) | 10,8% | 30,2% |

| II. Gesellschafterebene | ||

| ./. ESt (33,2%) / Abgeltungsteuer (25%) | 33.219,00 € | 8.728,13 € |

| Gewerbesteueranrechnung (13,3%) | 10.041,50 € | – |

| ./. SolZ auf ESt/Abgeltungsteuer (5,5%) | 1.274,76 € | 480,05 € |

| Ertragsteuern auf Entnahme / Ausschüttung beim Gesellschafter | 24.452,26 € | 9.208,17 € |

| Geschäftsführer-Gehalt | – | 50.000,00 € |

| ./. ESt auf GF-Gehalt | – | 12.295,00 € |

| ./. SolZ auf GF-Gehalt | – | 676,23 € |

| Ertragsteuern auf GF-Gehalt | – | 12.971,23 € |

| = Einkünfte nach Steuern | 64.713,49 € | 62.733,10 € |

| Steuerbelastungsquote gesamt | 35,3% | 37,3% |

Abwandlung: Zahlung eines Geschäftsführergehalts bei der Kapitalgesellschaft.

Dieses Bild (geringer Vorteil für die Personengesellschaft) bleibt relativ konstant auch bei höheren Gewinnen, gekoppelt mit angemessen höheren Geschäftsführergehältern. Der geringe Vorteil der Personengesellschaft kehrt sich zugunsten der Kapitalgesellschaft um, wenn geringe Gewerbesteuerhebesätze zur Anwendung kommen (Grund: Das gewerbesteuerliche Anrechnungsvolumen vermindert sich entsprechend, bis die Gewerbesteuerersparnis durch eine erhöhte Einkommensteuerbelastung kompensiert wird).

Durch sonstige Leistungsvergütungen an die Gesellschafter, beispielsweise in Form von Darlehenszinsen oder Mietzahlungen, lassen sich vergleichbare Steuervorteile im Fall der Kapitalgesellschaft erzielen. Dies ist jedoch mit potentiellen Folgeproblemen verbunden, insbesondere dem Risiko der „versehentlichen“ Begründung einer steuerlichen Betriebsaufspaltung bei Vermietung wesentlicher Betriebsgrundlagen an die Gesellschaft oder der Eröffnung des Anwendungsbereichs der Zinsschranke als Folge einer schädlichen Gesellschafterfremdfinanzierung i.S. von § 8a Absatz 2 oder 3 KStG. Ferner sind die Leistungsvergütungen, um deren steuerliche Anerkennung nicht zu gefährden, grundsätzlich auch in Verlustjahren zu zahlen, was sich negativ auf die Liquidität der Gesellschaft auswirkt und steuerlich erst ausgeglichen werden kann, wenn und soweit die so entstehenden Verlustvorträge der Gesellschaft in späteren Jahren verrechnet werden können.

Einbehaltung von Gewinnen (Thesaurierung)

Wie sieht die Situation jedoch aus, wenn die Gewinne nicht aus der Gesellschaft entnommen bzw. ausgeschüttet werden (sie also thesauriert werden)?

In diesem Fall bleibt es für die Kapitalgesellschaft bei den rund 30% Steuerbelastung auf Gesellschaftsebene, während die Besteuerung im Fall der Personengesellschaft von einer Entnahme unabhängig ist und somit, je nach individuellem Einkommensteuersatz, gegen 48% strebt.

Dies führt zu einem erheblichen Liquiditätsvorteil bei der Kapitalgesellschaft, der sich bei gewinnbringender Anlage der thesaurierten Gewinne durch die Gesellschaft über die Jahre aufgrund von Zinseffekten in hohen zusätzlichen Erträgen niederschlagen kann. Selbst wenn die zunächst einbehaltenen Gewinne bei einer späteren Ausschüttung durch die Gesellschafter versteuert werden müssen, verbleibt daher ein wirtschaftlicher Vorteil. Zudem kann in der Kapitalgesellschaft der Zeitpunkt der Ausschüttung selbst vom Gesellschafter bestimmt werden, sodass die Ausschüttung gezielt in ein Jahr mit geringem persönlichen Einkommensteuersatz (etwa aufgrund anderweitiger Verluste) verlagert werden kann.

Die Gesellschafter einer Personengesellschaft können allerdings einen Antrag auf Thesaurierungsbegünstigung im Rahmen der persönlichen Einkommensteuererklärung stellen. Der Steuersatz für die nicht entnommenen Gewinne wird dann für diesen Gesellschafter auf 28,25% zzgl. Solidaritätszuschlag reduziert. Ohne Entnahmen muss der Gesellschafter diese Steuer allerdings aus seinem sonstigen Vermögen zahlen, sodass ihm die Beteiligung an der KG im Ergebnis einen negativen Cash-Flow beschert. Häufig wird er also zumindest den Betrag entnehmen, der für die Einkommensteuerzahlungen erforderlich ist. In Höhe dieser Steuerentnahmen gilt der herabgesetzte Steuersatz allerdings nicht. Tatsächlich liegt der begünstigte Steuersatz daher oft bei bis zu ca. 36%, und somit immer noch merklich höher als bei der thesaurierenden Kapitalgesellschaft.

Es handelt sich bei der Thesaurierungsbegünstigung zudem nur um eine Steuerstundung: Wird in einem späteren Jahr mehr als der im selben Jahr entstandene Gewinn entnommen, wird der Betrieb veräußert oder aufgegeben, wird das Unternehmen insolvent oder umstrukturiert oder wird die Gewinnermittlungsart gewechselt, erfolgt eine Nachversteuerung der zunächst begünstigten Beträge. Bei einem Thesaurierungssteuersatz von 36% beträgt die Gesamtbelastung nach Nachversteuerung ca. stolze 53%. Nicht einmal für Steuerpflichtige, die mit ihren Erträgen aus der Gesellschaft permanent dem Spitzensteuersatz unterliegen, kann die Inanspruchnahme der Thesaurierungsbegünstigung daher pauschal empfohlen werden.

Aus den latenten Einkommensteuerschulden (wegen der ausstehenden Nachversteuerung) kann über die Jahre für den Unternehmer bzw. dessen Erben ein erhebliches Steuerrisiko heranwachsen, das ein hohes Maß an vorausschauender Steuerplanung erfordert. Hohe latente Steuern bei einigen von mehreren Mitunternehmern können zudem einen Gesellschafterstreit heraufbeschwören, wenn diese latenten Steuern zum Hindernis für andernfalls sinnvolle Umstrukturierungen werden. Die Thesaurierungsbegünstigung wird in der Fachliteratur vor diesem Hintergrund nicht zu Unrecht regelmäßig als gesetzgeberischer Fehlgriff gewertet.

Aufgrund dieser Unwägbarkeiten wird von vielen Unternehmern auf die Thesaurierungsbegünstigung gänzlich verzichtet.

Schlussfolgerungen zur Ertragsbesteuerung:

- Für Unternehmen mit mittleren und hohen Gewinnen und regelmäßiger Einbehaltung von Gewinnen ist die „Nur-Kapitalgesellschaft“ unter ertragsteuerlichen Gesichtspunkten häufig der Personengesellschaft vorzuziehen.

- Unterliegt ein Unternehmer einem geringen persönlichen Einkommensteuersatz und werden die Gewinne stets entnommen, kann die Personengesellschaft ertragsteuerliche Vorteile bieten.

- Kapitalgesellschaften haben einen Belastungsvorteil in Gemeinden mit einem Gewerbesteuerhebesatz von 300% und weniger.

- Nachteilig kann eine Kapitalgesellschaft sein, wenn zwar die Überschüsse nicht in der Gesellschaft verbleiben sollen, aber aufgrund der Umstände des Falles keine adäquaten schuldrechtlichen Leistungsbeziehungen mit den Gesellschaftern begründet werden können. In diesem Fall unterliegt der gesamte den Gesellschaftern zufließende Betrag der dreifachen Besteuerung (auf Ebene der Gesellschaft mit Körperschaft- und Gewerbesteuer, auf Ebene des Gesellschafters mit Einkommen- bzw. Abgeltungsteuer). Dieser Nachteil wird bei höheren Gewinnen der Gesellschaft (etwa > 1 Million Euro) oder höheren sonstigen Einkünften der Gesellschafter jedoch durch die Steuerprogression nivelliert.

2) Besteuerung im Zusammenhang mit Verlusten

Die Kapitalgesellschaft & Co. KG bietet gegenüber der „Nur-Kapitalgesellschaft“ sehr interessante Vorteile zur steuerlichen Nutzung von Verlusten.

Durch den Umstand, dass die Ergebnisse der Personengesellschaft unmittelbar den Gesellschaftern zugerechnet werden, können diese sie grundsätzlich steuermindernd mit ihren Einkünften aus anderen Quellen verrechnen. Bei der Kapitalgesellschaft sind die Verluste hingegen auf Ebene der Gesellschaft „eingeschlossen“ und können nur von dieser mit eigenen positiven Einkünften ausgeglichen bzw. verrechnet werden. (Pro-Tipp: Ein Transfer der Verluste auf die Ebene der Gesellschafter einer Kapitalgesellschaft kann gestalterisch über die Begründung einer atypisch stillen Beteiligung oder eines Organschaftsverhältnisses ermöglicht werden – letzteres bedeutet aber effektiv den Verlust der Haftungsprivilegierung).

Sowohl bei Personen- als auch bei Kapitalgesellschaften ist ein Verlustvortrag (zeitlich und der Höhe nach bis zu einem Gesamtbetrag der Einkünfte von einer Million Euro unbeschränkt, darüber hinaus beschränkt auf 60% des übersteigenden Betrages) sowie ein Verlustrücktrag (zeitlich auf ein Jahr und der Höhe nach auf eine Million Euro beschränkt) möglich. Bei der Personengesellschaft gilt die Verlustrücktragsgrenze von einer Million Euro allerdings pro Mitunternehmer (!), so dass bei mehreren Gesellschaftern insgesamt ein wesentlich höherer Verlustrücktrag möglich ist. Für einen verheirateten, zusammenveranlagten Gesellschafter einer Personengesellschaft verdoppeln sich die Grenzbeträge sogar auf zwei Millionen Euro.

Einschränkung der übergreifenden Verlustnutzung für Kommanditisten

Ein Haken: Für Kommanditisten gelten im Vergleich zu vollhaftenden Gesellschaftern von Personengesellschaften nach § 15a EStG bedeutsame Einschränkungen der Verlustnutzungsmöglichkeiten. Da Kommanditisten für Verluste der Gesellschaft nicht persönlich aufzukommen haben, soweit sie eine Einlage in Höhe der Haftsumme geleistet haben, können sie auch Verluste nicht unbeschränkt steuermindernd geltend machen.

Ist das Kapitalkonto des Kommanditisten negativ, können Verluste daher nicht mit anderen Einkünften des Kommanditisten verrechnet werden, sondern nur mit künftigen Gewinnen aus derselben Kommanditbeteiligung. (Zum Verständnis: Soweit Verluste zu einem negativen Kapitalkonto des Kommanditisten führen, muss er dieses nicht ausgleichen. Er „haftet“ allerdings mit künftigen Gewinnanteilen, da diese zunächst das Kapitalkonto wieder auffüllen, bevor ein Gewinnauszahlungsanspruch entsteht – § 169 Absatz 1 Satz 2 HGB). Besteht hingegen doch eine Außenhaftung des Kommanditisten, weil dieser seine im Handelsregister eingetragene Haftsumme noch nicht vollständig geleistet hat, ist insoweit eine sofortige Verlustverrechnung mit anderen Einkünften möglich. Die sofortige übergreifende Verlustnutzung lässt sich mit anderen Worten durch das Risiko der Übernahme einer höheren Haftsumme erkaufen, was je nach den persönlichen Umständen des Gesellschafters und dem Risikoprofil des Unternehmens durchaus sinnvoll sein kann.

Untergehen von Verlustvorträgen

Kapitalgesellschaften sind ferner hinsichtlich eines möglichen Verlustuntergangs benachteiligt: Während bei der Kapitalgesellschaft grundsätzlich sämtliche Verlustvorträge im Falle eines „schädlichen Beteiligungserwerbs“ i.S. des § 8c KStG untergehen (verkürzt gesagt: bei Übertragung von mehr als 50% der Anteile oder Stimmrechte an der Gesellschaft innerhalb von fünf Jahren), bleiben die einkommensteuerlichen Verlustvorträge, die die einzelnen Gesellschafter einer Personengesellschaft angesammelt haben, von einer Übertragung der Beteiligung grundsätzlich unberührt.

Gewerbesteuerliche Verlustvorträge auf Ebene der Personengesellschaft gehen im Fall der Beteiligungsübertragung in prozentualer Höhe der übertragenen Beteiligung unter. Gehen also weniger als 50% der Anteile über, ist die Personengesellschaft insofern benachteiligt. Bei einem weitergehenden Inhaberwechsel ist die Personengesellschaft im Vorteil, da bei der Kapitalgesellschaft die gewerbesteuerlichen Verluste ganz untergehen, bei der Personengesellschaft jedoch nur teilweise.

Schlussfolgerungen zur Verlustsituation:

- Die Gesellschafter einer Personengesellschaft sind bei der steuerlichen Nutzung von Verlusten des Unternehmens in mehrerer Hinsicht besser gestellt als Gesellschafter von Kapitalgesellschaften.

- Die GmbH & Co. KG ist daher insbesondere für Unternehmer mit mehreren Unternehmen interessant, von denen einige hohe Anlaufverluste aufweisen und ein Eintritt in die Gewinnzone erst nach vielen Jahren in Aussicht steht. Der Unternehmer kann in diesem Fall die hohen anfänglichen Verluste (in den Grenzen von § 15a EStG) unmittelbar mit den Einkünften der anderen Unternehmen verrechnen, was zu einem erheblichen Liquiditäts- und Zinsvorteil führen kann.

- Insbesondere, wenn eine anfänglich verlustträchtige Gesellschaft später verkauft werden soll, lassen sich die steuerlichen Verluste in manchen Fällen überhaupt nur im Rahmen einer Personengesellschaft nutzen, da sie bei einer Kapitalgesellschaft dem Verlustuntergang nach § 8c KStG unterworfen sein können.

3) Außenfinanzierung (Zinsaufwand, Refinanzierungskosten der Gesellschafter)

Außenfinanzierung ist die Zuführung von Eigen- oder Fremdkapital zur Finanzierung des Unternehmens durch Gesellschafter oder Dritte („von außen“). Eigenkapital kann dabei als Einlagen auf das Nennkapital oder durch sonstige Zahlungen in die Kapitalrücklagen zugeführt werden. Fremdkapital wird typischerweise als Darlehen, gelegentlich auch aufgrund Schuldverschreibung oder durch ähnliche Instrumente bereitgestellt.

Steuerlich interessant ist, inwieweit es Unterschiede bei der Besteuerung im Zusammenhang mit den Refinanzierungskosten der Gesellschafter zwischen Personengesellschaft und Kapitalgesellschaft gibt, wenn die Gesellschafter die Mittel selbst durch Kredite refinanzieren.

Auf Ebene der Gesellschaft ist relevant, wie sich deren eigene Zinsbelastung bei Aufnahme von Fremdkapital auswirkt.

Zinsaufwand der Gesellschaft

Sowohl die Personen- als auch die Kapitalgesellschaft kann eigenen Zinsaufwand im Grundsatz zunächst als Betriebsausgabe absetzen. Ab einem Zinsaufwand von EUR 100.000 im Jahr erfolgt jedoch für die Bemessung der Gewerbesteuer eine Hinzurechnung von 25% des darüberhinausgehenden Aufwands. Die aus der Hinzurechnung resultierende Gewerbesteuerbelastung wird bei Personengesellschaften aufgrund der Gewerbesteueranrechnung auf die Einkommensteuer der Gesellschafter weitgehend kompensiert, während die Belastung bei der Kapitalgesellschaft definitiv ist, da sie auch auf Gesellschafterebene nicht ausgeglichen werden kann.

Refinanzierungskosten der Gesellschafter

Finanzieren die Gesellschafter ihre Einlagen oder auch einen Anteilserwerb selbst durch Kredite, ist die steuerliche Absetzbarkeit der eigenen Refinanzierungskosten in Form der Kreditzinsen von großer Bedeutung. Und hier lauert ein erheblicher rechtsformspezifischer Nachteil der Kapitalgesellschaften:

Unterliegt der Gesellschafter der Abgeltungsteuer in Bezug auf seine Beteiligung, da er diese im Privatvermögen hält, ist der Abzug von Werbungskosten ausgeschlossen (§ 20 Abs. 9 EStG; es steht dem Steuerpflichtigen nur ein Sparerpauschbetrag von EUR 801 pro Jahr zu). Er kann daher die ihm aus seiner Beteiligung zufließenden Einkünfte nicht mit den eigenen Zinsaufwendungen verrechnen, muss diese Einkünfte also voll versteuern (es liegt somit ein Verstoß gegen das steuerrechtliche Nettoprinzip vor!).

Die potenziell verheerende Wirkung zeigt ein Beispiel:

Ein Gesellschafter (natürliche Person) nimmt an einer Kapitalerhöhung einer GmbH teil, bei der er neue Geschäftsanteile gegen Zahlung von Stammeinlage und Agio von insgesamt einer Million Euro übernimmt. Die Anteile werden im Privatvermögen gehalten. Zur Finanzierung der Anteilsübernahme nimmt der Gesellschafter ein endfälliges Darlehen mit einem Zins von 6% p.a. auf, das nach acht Jahren samt Zinsen zurückzuzahlen ist. Die Gesellschaft schüttet über diese acht Jahre Gewinne in Höhe von einer Million Euro an den Gesellschafter aus. Die Rechnung:

| Gewinn vor Steuern | 1.000.000 € |

| ./. KSt, SolZ, GewSt | 301.750 € |

| Ausschüttung | 698.250 € |

| ./. Refinanzierungszinsen | 480.000 € |

| ./. Abgeltungsteuer, SolZ (kein Abzug der Refinanzierungskosten) | 184.163 € |

| verbleiben | 34.087 € |

| Belastung bezogen auf das Nettoergebnis (Gewinn – Refinanzierungskosten) vor Steuern | 93,4% |

Darstellung der Auswirkung der Bruttobesteuerung bei Anwendung der Abgeltungsteuer.

Statt der „normalen“ Gesamtbelastung des ausgeschütteten GmbH-Gewinns von 48,6%, liegt die tatsächliche Belastung in dem geschilderten Beispiel – aufgrund des Abzugsverbots für die Refinanzierungskosten – bei 93,4%.

Abmildern lässt sich der Effekt durch Optierung weg von der Abgeltungsteuer hin zum Teileinkünfteverfahren, die jedoch nur unter bestimmten Voraussetzungen möglich ist (siehe § 32d Abs. 2 Nr. 3 Satz 1 EStG). In diesem Fall werden die Gewinne zu 60% mit dem individuellen Einkommensteuertarif versteuert, es sind jedoch im Gegenzug 60% der Werbungskosten abzugsfähig (also auch 60% der Zinsen). Es gelten somit dieselben Regeln wie für Anteile, die in einem Betriebsvermögen des Gesellschafters gehalten werden. Freudenschreie wird das Ergebnis aber immer noch nicht hervorrufen:

| Gewinn vor Steuern | 1.000.000 € |

| ./. KSt, SolZ, GewSt | 301.750 € |

| Ausschüttung | 698.250 € |

| ./. Refinanzierungszinsen | 480.000 € |

| ./. Einkommensteuer, SolZ (Besteuerung und Zinsabzug je zu 60%) | 62.169 € |

| verbleiben | 156.081 € |

| Belastung bezogen auf das Nettoergebnis (Gewinn – Refinanzierungskosten) vor Steuern | 70% |

Abwandlung: Optierung zum Teileinkünfteverfahren.

Die Refinanzierung einer Eigenkapitalzuführung ist bei einer Kapitalgesellschaft folglich steuerlich überaus nachteilhaft.

Im Fall der Personengesellschaft sind die Refinanzierungsaufwendungen als Betriebsausgaben voll abzugsfähig, sodass die Belastungsquote nicht über das oben zu den Ertragsteuern Gesagte steigt. (Es erfolgt zwar eine gewerbesteuerliche Hinzurechnung von 25% der Refinanzierungszinsen, die jedoch durch die Anrechnung auf die Einkommensteuer kompensiert wird.)

Im vorherigen Beispiel verbleiben dem Personengesellschafter unter dem Strich EUR 271.170, was einer Belastungsquote des Nettogewinns vor Steuern (EUR 520.000) von „nur“ 47,9% entspricht.

Bei der Kapitalgesellschaft spricht daher viel für die Zuführung fremdfinanzierter Mittel als Gesellschafterdarlehen anstatt als Eigenkapital, da dann kein Abzugsverbot gilt, sofern der Gesellschafter zu mindestens 10% an der Gesellschaft beteiligt ist (§ 32d Abs. 2 Nr. 1 Satz 1 lit. b, Nr. 1 Satz 2 EStG). Problematisch sind jedoch die Fälle, in denen der Gesellschafter in der Wahl zwischen Fremd- und Eigenkapitalzuführung nicht frei ist. Beispielsweise wird der Gesellschafter um die Zuführung von Mitteln als Eigenkapital nicht herumkommen, wenn er an einer von den übrigen Gesellschaftern beschlossenen Kapitalerhöhung teilnehmen muss, um eine Verwässerung seiner Beteiligung zu verhindern. (Pro-Tipp: In diesem Fall kann es sich anbieten, die Anteile an der Kapitalgesellschaft mittelbar über eine weitere, fremdkapitalfinanzierte Kapitalgesellschaft zu halten. Je nach Umständen des Falles kann auch die Begründung einer Organschaft Abhilfe schaffen.)

Schlussfolgerungen zur Außenfinanzierung:

- Die Refinanzierung des unternehmerischen Engagements einer natürlichen Person bei Kapitalgesellschaften ist steuerlich so nachteilhaft, dass dessen Sinnhaftigkeit in Einzelfällen insgesamt in Frage gestellt werden kann.

- Will der Gesellschafter der Kapitalgesellschaft die zuzuführenden Mittel fremdfinanzieren, sind Gesellschafterdarlehen grundsätzlich Leistungen ins Eigenkapital der Gesellschaft vorzuziehen. Für letztere kann eine Bruttobesteuerung allenfalls durch weitergehende steuerliche Gestaltungen vermieden werden, die ihrerseits wieder Kosten-Nutzen-Abwägungen erforderlich machen.

4) Flexibilität bei der Verschiebung von Wirtschaftsgütern und bei Umwandlungen

Es bestehen rechtsformbedingte Unterschiede bei den Möglichkeiten, das Unternehmen durch Übertragung von Vermögensgegenständen und durch Umwandlung steuerneutral umzustrukturieren.

Bei Personenunternehmen ist die Übertragung von Einzelwirtschaftsgütern, einschließlich Immobilien, von einem Betriebsvermögen eines Mitunternehmers in ein anderes grundsätzlich steuerfrei möglich. Besondere Flexibilität besteht, wenn der Steuerpflichtige mehrere Personengesellschaften oder Betriebe unterhält. So ist etwa die Übertragung vom Sonderbetriebsvermögen des Steuerpflichtigen bei einer Personengesellschaft in sein Sonderbetriebsvermögen bei einer anderen Personengesellschaft steuerneutral möglich. Auch kann ein Gesellschafter beispielsweise eine Immobilie, die er als Einzelunternehmer im Betriebsvermögen gehalten hat, ertragsteuerfrei auf seine GmbH & Co. KG übertragen und umgekehrt (in Höhe der Beteiligung des Gesellschafters an der KG auch ohne Grunderwerbsteuer). Hierdurch ergeben sich im Einzelnen interessante Gestaltungsmöglichkeiten.

Bei Kapitalgesellschaften gibt es keine entsprechenden Möglichkeiten, Immobilien und sonstige Wirtschaftsgüter steuerneutral zu Buchwerten von der Gesellschaft oder auf die Gesellschaft zu übertragen, wenn die Güter nicht ausnahmsweise einen Teilbetrieb darstellen und somit nach Umwandlungsteuerrecht transferiert werden können (vgl. § 20 UmwStG). Stattdessen werden bei der Übertragung die in den Wirtschaftsgütern ruhenden stillen Reserven (= Differenz zwischen Buchwert und Verkehrswert – die Buchwerte sinken durch laufende Abschreibungen, während die Verkehrswerte nicht zwingend im gleichen Maß abnehmen) aufgedeckt und besteuert. Bei Immobilien fällt Grunderwerbsteuer an.

Auch bei einem Rechtsformwechsel von Personen- zu Kapitalgesellschaft und umgekehrt bestehen unterschiedliche steuerliche Hindernisse:

Bei der Umwandlung einer Kapitalgesellschaft in eine Personengesellschaft werden sämtliche offenen Rücklagen der Gesellschaft bei den Gesellschaftern so versteuert, als seien sie ausgeschüttet worden. Verlustvorträge gehen im Zuge der Umwandlung unter. Bestehen also Rücklagen oder Verlustvorträge in erheblicher Höhe, schließt dies den Formwechsel im Einzelfall faktisch aus. Dasselbe gilt für Zinsvorträge im Rahmen der Zinsschranke. Eine Umwandlung von einer Kapitalgesellschaft in eine Kapitalgesellschaft anderer Rechtsform (z.B. GmbH in AG), ist hingegen problemlos möglich.

Bei der Umwandlung einer Personengesellschaft in eine Kapitalgesellschaft werden sämtliche Erträge nachversteuert, für die die Thesaurierungsbegünstigung in Anspruch genommen wurde. Im Übrigen ist die Umwandlung jedoch in den meisten Fällen steuerlich günstiger zu bewerkstelligen.

Der GmbH & Co. KG steht ferner noch ein besonders eleganter Weg in die „Nur-Kapitalgesellschaft“ offen: Treten sämtliche Kommanditisten aus der Gesellschaft aus, wächst das Gesellschaftsvermögen „automatisch“ der Komplementärin an, die dann das Unternehmen fortführen kann. Es wäre hierzu im Grundsatz nicht einmal eine notarielle Beurkundung nötig, was je nach Aktivvermögen der Gesellschaft eine erhebliche Kostenersparnis bedeuten kann. (Um Steuerneutralität zu erreichen, müssen allerdings de facto die Kommanditanteile gegen Anteilsgewährung in die Kapitalgesellschaft eingebracht werden.)

Schlussfolgerungen zur Flexibilität bei Umstrukturierungen:

- Die Personengesellschaft hat erhebliche Flexibilitätsvorteile bei der Verschiebung von Vermögenswerten zwischen verschiedenen Betriebsvermögen eines Unternehmers sowie beim Formwechsel.

- Die Kapitalgesellschaft kann sich aus steuerlichen Gründen als Rechtsform-Einbahnstraße erweisen, wenn hohe Rücklagen, Zinsvorträge oder Verlustvorträge angehäuft werden.

- Die Nutzung der Thesaurierungsbegünstigung beim Personenunternehmen führt zu einem Umwandungshindernis.

5) Erbschaftsteuer

Ein großer Teil der mittelständischen Unternehmen in Deutschland sind Familienunternehmen. Entsprechend bedeutsam ist die Möglichkeit, das Unternehmen im Erbfall oder vorab durch Schenkung (vorweggenommene Erbfolge) auf die nächste Generation übertragen zu können, ohne für das Unternehmen existenzbedrohende Steuerbelastungen auszulösen.

Diesbezüglich hat die Personengesellschaft einen spezifischen Vorteil, der sich jedoch nur bei Minderheitsgesellschaftern auswirkt:

Grundsätzlich findet ein erbschaftsteuerlicher Verschonungsabschlag von 85% bzw. 100% Anwendung, wenn – stark vereinfacht beschrieben – ein Unternehmen vererbt oder verschenkt und vom Erwerber unter Beibehaltung bestimmter Konditionen (insb. Aufrechterhaltung bestimmter kumulierter Lohnsummen der Arbeitnehmer) für eine bestimmte Dauer fortgeführt wird.

Dies gilt sowohl für Mitunternehmeranteile an Personengesellschaften als auch für Anteile an Kapitalgesellschaften.

Bei Kapitalgesellschaftsanteilen wird der Verschonungsabschlag jedoch ausschließlich dann gewährt, wenn der Erblasser oder Schenker am Nennkapital dieser Gesellschaft zu mehr als 25% beteiligt war. Eine derartiges Erfordernis einer Mindestbeteiligung besteht hingegen bei Personengesellschaften nicht.

Umschiffen lässt sich die Mindestbeteiligung bei der Kapitalgesellschaft nur durch bestimmte Stimmbindungs- und Übertragungsvereinbarungen mehrerer Gesellschafter, deren Beteiligungen dadurch bei der Frage der Anwendbarkeit des Verschonungsabschlags zusammengerechnet werden.

Schlussfolgerung zur Erbschaftsteuer

Die Personengesellschaft weist den Vorteil auf, dass für den erbschaftsteuerlichen Verschonungsabschlag keine Mindestbeteiligung an der Gesellschaft erforderlich ist.

Der Vorteil kommt nur bei Gesellschaftern mit Beteiligungen von weniger als 25% zum Tragen.

6) Verkauf des Unternehmens

Viele Unternehmer bauen ein Unternehmen mit dem Ziel auf, es eines Tages gewinnbringend zu verkaufen. Die durchaus unterschiedliche Besteuerung des Verkaufs von Personen- und Kapitalgesellschaften sollte daher rechtzeitig in den Blick genommen werden.

Bei dem Verkauf von Personengesellschaftsanteilen findet grundsätzlich eine volle Besteuerung des Veräußerungsgewinns mit Einkommensteuer (bzw. mit Körperschaft- und Gewerbesteuer, wenn die Anteile von einer Kapitalgesellschaft gehalten werden) statt.

Bei dem Verkauf von Kapitalgesellschaftsanteilen kommt bei natürlichen Personen und Personengesellschaften als Anteilseignern das Teileinkünfteverfahren zur Anwendung (auch, wenn die Anteile im Privatvermögen gehalten werden – es sei denn, die Beteiligung war geringer als 1%). Veräußerungsgewinne werden somit nur zu 60% besteuert. Werden die Kapitalgesellschaftsanteile von einer anderen Kapitalgesellschaft (Holding) gehalten, wird der Veräußerungsgewinn effektiv nur mit einem Steuersatz von rund 1,5% besteuert.

Der Verkauf von Kapitalgesellschaftsanteilen ist somit häufig steuerlich günstiger.

Es sind jedoch drei wesentliche Einschränkungen dieses Grundsatzes zu beachten:

- Steuerpflichtige, die das 55. Lebensjahr vollendet haben oder dauerhaft berufsunfähig sind, können beim Verkauf ihres gesamten Personenunternehmens einmal im Leben eine Steuervergünstigung in Anspruch nehmen, die die Steuerbelastung im Ergebnis derjenigen beim Verkauf von Kapitalgesellschaftsanteilen annähert. Dies gilt aber nur für Veräußerungsgewinne bis zur Höhe von 5 Millionen Euro.

- Entsteht ein Veräußerungsverlust, ist dieser beim Verkauf von Kapitalgesellschaftsanteilen nur zu 60% steuerlich wirksam, wohingegen der Veräußerungsverlust beim Verkauf eines Personenunternehmens grundsätzlich in voller Höhe steuermindernd geltend gemacht werden kann.

- Der Kauf eines Personenunternehmens ist für den Erwerber in der Regel steuerlich günstiger, da er die Wirtschaftsgüter des Unternehmens bilanziell auf deren Verkehrswerte aufstocken und seinen Kaufpreis in der Folgezeit in Höhe der stillen Reserven steuermindernd abschreiben kann (sog. Step-Up). Zudem kann er eigenen Zinsaufwand für die Finanzierung des Kaufpreises ohne gestalterische Klimmzüge steuerlich verrechnen. Der Käufer wird daher im Vergleich zum Kauf von Kapitalgesellschaftsaneilen typischerweise zur Zahlung eines höheren Kaufpreises bereit sein, der den Steuernachteil des Verkäufers zumindest teilweise ausgleicht.

Schlussfolgerung zum Unternehmensverkauf

- Die Kapitalgesellschaft ist beim Verkauf insbesondere bei höheren Veräußerungsgewinnen in der Regel für den Verkäufer steuerlich günstiger. Das Gegenteil gilt bei Veräußerungsverlusten.

- Wird die Beteiligung über eine Beteiligungsgesellschaft (Holding) gehalten, lässt sich ein nahezu steuerfreier Verkauf (effektiver Steuersatz von 1,5%) nur bei Kapitalgesellschaftsanteilen realisieren. Der Vorteil verschwindet freilich, sobald der Gewinn aus der Beteiligungsgesellschaft an eine natürliche Person ausgeschüttet wird und kommt somit nur bei Reinvestition des Gewinns dauerhaft zum Tragen.

- Der generelle Nachteil beim Verkauf von Personenunternehmen gilt weniger für niedrige Veräußerungsgewinne – insbesondere, wenn die einmalige Sondervergünstigung für über 55-jährige Verkäufer geltend gemacht werden kann.

- Liegt der Kaufpreis des Unternehmens deutlich über den kumulierten Buchwerten der einzelnen Wirtschaftsgüter des Unternehmens, freut sich der Käufer einer Personengesellschaft über ein hohes Abschreibungsvolumen, das sich in einem höheren Kaufpreis niederschlagen mag. Bei einer Kapitalgesellschaft lässt sich allerdings dasselbe Ergebnis durch Strukturierung des Verkaufs als Asset Deal (Übertragung der Einzelwirtschaftsgüter anstelle der Beteiligung) erreichen, wobei dieser im Einzelfall an dem Zustimmungserfordernis sämtlicher Vertragspartner des Unternehmens scheitern kann.

Fazit zur Besteuerung

Wenn die vorstehende Darstellung etwas gezeigt hat, dann wohl, dass keine pauschale Aussage zur steuerlichen Überlegenheit der einen oder anderen Rechtsform möglich ist. Es kommt vielmehr auf die Bewertung und Gewichtung der Einzelaspekte im Lichte Umstände und Pläne des Unternehmers an.

Eine zusammenfassende Gegenüberstellung der generellen Vor- und Nachteilhaftigkeit in Bezug auf die einzelnen steuerlichen Kriterien mag hilfreich sein:

| Kriterium | Personengesellschaft | Kapitalgesellschaft |

| Ertragsbesteuerung: | ||

Entnahme/Ausschüttung/Leistungsvergütungen | + [bei niedrigem ESt-Tarif] | + [insb. bei niedrigem GewSt-Satz, Leistungsvergütungen] |

Thesaurierung | (–) | + |

| Verlustnutzung | (+), Einschränkungen für Kommanditisten | – |

| Refinanzierungskosten für Beteiligungserwerb und Eigenkapitalfinanzierung | + | – |

| Flexibilität bei Umstrukturierung | + | – |

| Erbschaftsteuer | + | (–), nur problematisch bei Beteiligung <= 25% |

| Unternehmensverkauf | (–) | + |

| Steuerrisiken | Nachversteuerung bei Thesaurierungsbegünstigung; gewerbesteuerliche Anrechungsüberhänge | Verdeckte Gewinnausschüttungen bei nicht marktgerechten Leistungsvergütungen an Gesellschafter |

Haftung und Kapitalschutz

Die GmbH & Co. KG und die „Nur-Kapitalgesellschaft“ haben gemeinsam, dass keine natürliche Person unbeschränkt mit ihrem Privatvermögen für die Gesellschaftsschulden haftet. Die bestehende Haftungsbeschränkung der Gesellschafter unterscheidet sich darüber hinaus jedoch in den Details, insbesondere hinsichtlich des Kapitalschutzes:

Kapitalerhaltung

Für Kapitalgesellschaften gilt ein striktes System zur Sicherstellung der Aufbringung und Erhaltung des Nennkapitals. Bei der GmbH haften im Ergebnis alle Gesellschafter solidarisch dafür, dass das Stammkapital aufgebracht und in der Folge den Gesellschaftern nicht durch unzulässige Auszahlungen zurückgewährt wird. Bei der Aktiengesellschaft besteht zwar keine solidarische Mit-Haftung der Aktionäre für unzulässige Auszahlungen, dafür gelten aber noch strengere Regeln für Vermögensentnahmen, die mit höheren Haftungsrisiken für den Vorstand verbunden sind.

Bei der GmbH & Co. KG gilt für die Kommanditisten die Beschränkung der Haftung auf die im Handelsregister eingetragene, frei bestimmbare Haftsumme, soweit diese noch nicht an die Gesellschaft geleistet wurde. Dies gilt selbst dann, wenn ein Kommanditist ein Vielfaches seiner Haftsumme aus der Gesellschaft entnommen hat. Probleme ergeben sich hierbei nur in Randbereichen bei der Frage, wann eine Entnahme des Kommanditisten eine haftungserhöhende Rückgewähr einer bereits erbrachten Hafteinlage darstellt.

Auf die GmbH & Co. KG sind allerdings die Kapitalerhaltungsvorschriften der Komplementär-Kapitalgesellschaft entsprechend anzuwenden, so dass die Kommanditisten auch (analog §§ 30, 31 GmbHG bzw. §§ 57, 62 AktG) zur Erstattung solcher Zahlungen der KG verpflichtet sein können, die bei der Komplementärin eine Unterbilanz hervorrufen oder vertiefen.

(Hintergrund – für die Neugierigen: Fließt Vermögen der KG an einen Kommanditisten, ohne dass eine entsprechende Gegenleistung vereinbart ist, kann dies die Bilanz der Komplementär-Kapitalgesellschaft beeinflussen. Wird die Komplementärin nämlich von einem Gläubiger der KG in Anspruch genommen, hat sie einen Freistellungs- bzw. Aufwendungsersatzanspruch gegen die KG. Der Verbindlichkeit aus der Haftung für die Schulden der KG (in der Form einer Rückstellung) steht daher ein gleich hoher Freistellungs- bzw. Ersatzanspruch auf der Aktivseite gegenüber. Wenn die KG jedoch überschuldet ist, ist dieser Anspruch nicht mehr werthaltig und kann in der Bilanz der Komplementärin nicht aktiviert werden. Wird durch Auszahlungen an einen Kommanditisten auf diese Weise mittelbar eine Unterbilanz bei der Komplementärin hervorgerufen oder vertieft, besteht nach der Rechtsprechung des BGH ein Erstattungsanspruch der KG gegen den Kommanditisten und ggf. auch gegen die Geschäftsführer der Komplementärin(!).)

Der Anwendungsbereich der Kapitalerhaltungshaftung für die GmbH & Co. KG ist dennoch kleiner als bei der Nur-Kapitalgesellschaft: Während es für das Vorliegen einer Unterbilanz bei der Kapitalgesellschaft auf die handelsrechtlichen Bewertungsansätze ankommt, gilt für die Frage der Werthaltigkeit des Aufwendungsersatz- bzw. Freistellungsanspruchs der Komplementärin der tatsächliche Wert der Vermögensgegenstände der KG. Dieser kann (aufgrund von Abschreibungen etc.) weit über den handelsbilanziellen Buchwerten liegen. Ein Rückzahlungsanspruch gegen die Kommanditisten kommt also nur in Betracht, wenn bei der KG eine materielle Überschuldung vorliegt, nicht bereits bei einer rechnerischen Unterbilanz. Die in der Fachliteratur anzutreffende Aussage, die Kapitalerhaltungshaftung sei als Folge der BGH-Rechtsprechung im Ergebnis für die GmbH & Co. KG dieselbe wie für die GmbH, ist somit also nicht vollständig zutreffend.

Entnahmefreiheit

Jenseits der Erhaltung des Nennkapitals der Komplementärin, besteht bei der GmbH & Co. KG als Personengesellschaft eine flexiblere Handhabung in Bezug auf die Bindung des Gesellschaftsvermögens. Während bei Kapitalgesellschaften grundsätzlich nur der (festgestellte oder voraussichtliche) Jahresüberschuss ausgeschüttet werden darf, steht es den Gesellschaftern der Personengesellschaft (je nach Vereinbarung im Gesellschaftsvertrag) grundsätzlich frei, bestehende Liquidität vollständig aus der Gesellschaft zu entnehmen, selbst wenn kein entsprechender Überschuss erwirtschaftet wurde. Bei der GmbH lässt sich ein solches gewinnunabhängiges Entnahmerecht in gewissen Grenzen in der Satzung etablieren (untypisch und in Bezug auf das Kapitalerhaltungsgebot riskant); bei der Aktiengesellschaft ist ein solches Entnahmerecht gänzlich ausgeschlossen.

Kapitalerhöhungen und -herabsetzungen

Der Kapitalschutz muss bei Kapitalgesellschaften wegen der Vorschriften über die Kapitalaufbringung auch bei Kapitalmaßnahmen beachtet werden. Kapitalerhöhung und Kapitalherabsetzung sind dabei hoch formelle Vorgänge, die die Mitwirkung von Notar, ggf. Gutachtern und Registergericht erfordern. Bei der GmbH & Co. KG lassen sich die Kapitalverhältnisse dagegen gewissermaßen „durch einen Federstrich“ (Änderung des Gesellschaftsvertrags) und eine Buchung auf den Kapitalkonten der Gesellschafter anpassen. Dies spart Zeit und Kosten und vermeidet die mit den Kapitalaufbringungsregeln verbundenen Haftungsrisiken. Bei der Personengesellschaft sind ferner, im Gegensatz zu Kapitalerhöhungen bei Kapitalgesellschaften, grundsätzlich auch Dienstleistungen eines Gesellschafters tauglicher Einlagegegenstand für eine Erhöhung seiner kapitalmäßigen Beteiligung. Außerdem kann eine versprochene Einlage durch „Stehenlassen“ und Umqualifizierung von Gewinnen geleistet werden, was bei der Kapitalgesellschaft ebenfalls unzulässig ist.

Fazit zur Haftung und zum Kapitalschutz

Die GmbH & Co. KG hat zwar wegen der Kombination aus Kommanditistenhaftung und analoger Anwendung von Kapitalerhaltungsvorschriften eine komplexere Haftungsstruktur. Die Kommanditistenhaftung wird jedoch in der Regel durch die Übernahme bloß geringer Haftsummen stark eingegrenzt. Im Ergebnis bietet die GmbH & Co. KG eine durchaus effektive Haftungsbegrenzung.

Die Kapitalflexibilität in Bezug auf Entnahmerechte und Änderungen an der kapitalmäßigen Beteiligungen sind ein wesentlicher Vorteil der GmbH & Co. KG gegenüber den „Nur-Kapitalgesellschaften“.

Flexibilität bei der Aufteilung von Kapital und Herrschaft

Die Kapitalgesellschaft & Co. KG, insbesondere in der Form der GmbH & Co. KG, bietet interessante Gestaltungsmöglichkeiten hinsichtlich der Trennung von Kapital und Herrschaft, die bei der reinen Kapitalgesellschaft nicht ohne weiteres abgebildet werden können.

Bei der typischen GmbH & Co. KG sind die Kommanditisten im gleichen Verhältnis auch als Gesellschafter an der Komplementär-GmbH beteiligt („beteiligungsidentische GmbH & Co. KG„), oder, was im Ergebnis auf dasselbe herauskommt, die Kommanditgesellschaft selbst ist einzige Gesellschafterin der GmbH („Einheits-GmbH & Co. KG„). Auf diese Weise wird sichergestellt, dass Kapital und Herrschaft – die Komplementärin ist schließlich geschäftsführungs- und vertretungsbefugt – im Gleichlauf sind.

Dieser Gleichlauf ist jedoch keineswegs zwingend. Stattdessen ist auch eine nicht-beteiligungsidentische GmbH & Co. KG möglich, bei der die Kommanditisten nicht an der Komplementär-GmbH beteiligt sind. Die Kommanditisten sind somit faktisch von der Willensbildung über die Geschicke der Gesellschaft ausgeschlossen, obwohl ihnen die Gesellschaft wirtschaftlich „gehört“.

Diese Einschränkung der Rechte der Kapitaleigner geht weiter, als dies bei einer GmbH mit einem Fremdgeschäftsführer der Fall ist, denn dort ist die Gesellschafterversammlung immer noch das höchste Organ, das die Geschäftsführer bestellen und abberufen sowie ihnen Weisungen erteilen kann. Die GmbH-Gesellschafter haben ferner unentziehbare Herrschaftsrechte, insbesondere das Recht auf Auskunft über die Angelegenheiten der Gesellschaft und auf Einsicht in die Bücher sowie in sämtliche Geschäftsunterlagen (d.h. in alle schriftlichen und elektronisch gespeicherten Unterlagen).

Die Kommanditisten einer GmbH & Co. KG können der laufenden Geschäftsführung der Komplementärin hingegen nicht widersprechen. Es besteht nur ein Widerspruchsrecht bei außergewöhnlichen Geschäftsführungsmaßnahmen, das gesellschaftsvertraglich auch noch weiter eingeschränkt werden kann. Die Informationsrechte des Kommanditisten sind gegenüber denen des GmbH-Gesellschafters stark beschränkt und bestehen im Kern allein in dem Recht auf abschriftliche Mitteilung des Jahresabschlusses und dessen Prüfung.

Selbst gegenüber der Aktiengesellschaft, die auf Trennung zwischen Herrschaft und Kapital angelegt ist, lässt sich bei der nicht-beteiligungsidentischen GmbH & Co. KG die Rechtsstellung der Kapitalinhaber stärker einschränken. Denn in der Aktiengesellschaft bestimmt die Anteilseignerversammlung (Hauptversammlung) die Mitglieder des Aufsichtsrats, der den Vorstand kontrolliert und an Zustimmungspflichten binden kann. Ein vergleichbares Aufsichtsorgan kann zwar auch in der GmbH & Co. KG installiert werden – zwingend ist dies jedoch keineswegs.

Fazit zur Flexibilität bei den Herrschaftsverhältnissen

Die GmbH & Co. KG bietet spezifische Vorteile in besonderen Fallkonstellationen, bei denen eine strikte Trennung zwischen Kapital und Herrschaft gewünscht ist. Dies kommt in der Praxis zum einen bei Familienunternehmen vor, wenn der Unternehmensinhaber die Geschicke des Unternehmens in die Hände eines tauglichen Erben oder eines Dritten übergeben möchte und die weniger tauglichen Erben dauerhaft von der Unternehmensleitung ausschließen möchte, ohne sie wirtschaftlich zu benachteiligen.

Zum anderen eignet sich eine solche Gestaltung für fond-ähnliche Konstruktionen, bei denen die Rolle der Kapitalgeber auf das reine Investment beschränkt sein soll (tatsächlich sind Venture Capital-Fonds fast ausschließlich als GmbH & Co. KG organisiert, wobei das „normale“ Gesellschaftsrecht allerdings teilweise durch das Kapitalanlagegesetzbuch bzw. die EuVECA-Verordnung überlagert wird).

Aufwand bei der Gründung und laufende Kosten

Notar- und Gerichtskosten bei Gründung

Der Gründungsaufwand ist bei der GmbH & Co. KG grundsätzlich höher als bei der reinen GmbH, da zwei Gesellschaften gegründet werden müssen. Der Aufwand ist aber in der Regel geringer als bei der Gründung einer Aktiengesellschaft, bei der je nach konkreten Umständen eine externe Gründungsprüfung erfolgen muss.

Die Notar- und Gerichtskosten für die Gründung, Anmeldung und Eintragung einer GmbH belaufen sich – sehr grob gesagt – auf um die 900 Euro brutto (abhängig von diversen Faktoren; es gibt hier Einsparpotential, z.B. durch privatschriftliche Bestellung der Geschäftsführer). Für die Anmeldung der Kommanditgesellschaft muss mit weiteren rund 300 Euro an Notar- und Gerichtsgebühren gerechnet werden (abhängig von der Anzahl der Kommanditisten und den Haftsummen).

Beratungskosten

Die bereits angesprochenen Freiheiten bei der Gestaltung des Gesellschaftsvertrags der KG bedeuten zugleich einen höheren Beratungsaufwand bei der Gründung einer GmbH & Co. KG im Vergleich zur reinen GmbH.

Während das GmbH-Gesetz grundsätzlich schon viele sachgerechte Vorschriften enthält und zuletzt im Jahr 2008 umfassend reformiert wurde, sind die Regeln über die Kommanditgesellschaft im HGB seit dem 19. Jahrhundert weitgehend unverändert geblieben und passen nur eingeschränkt auf die Kapitalgesellschaft & Co. KG.

Der Gesellschaftsvertrag der GmbH & Co. KG stellt daher das zentrale Regelwerk für das „Innenleben“ der Gesellschaft dar, das es auszugestalten gilt. Bei der GmbH und erst recht bei der Aktiengesellschaft nimmt hingegen neben der Satzung das Gesetz eine bestimmende Rolle ein, sodass insoweit weniger Ausgestaltungsbedarf besteht.

Wenn der Gesellschaftsvertrag der Kommanditgesellschaft nicht vom Notar beurkundet wird, wird er auch keine Beratungsleistungen diesbezüglich anbieten. Je nach Komplexität der Verhältnisse zwischen den Gesellschaftern muss daher bei der GmbH & Co. KG mit zusätzlichen Kosten für einen gesellschaftsrechtlich spezialisierten Anwalt gerechnet werden.

Laufende Kosten

Bei der GmbH & Co. KG muss sowohl die Komplementär-GmbH als auch die KG selbst einen Jahresabschluss erstellen lassen. Die wirtschaftlichen Verhältnisse der Komplementär-GmbH sind in der Regel allerdings relativ überschaubar, so dass hierfür keine exorbitanten Steuerberaterkosten anfallen sollten (im Bereich von etwa 500 Euro). Zudem muss die Komplementär-GmbH eine eigene Buchhaltung führen und eine Steuererklärung abgeben.

Hinzu kommen zumindest anfänglich typischerweise höhere Beratungskosten, da die Handhabung der GmbH & Co. KG die eine oder andere Hürde bereithält (Wie wird die Komplementärin in der Gesellschafterversammlung der KG vertreten? Brauche ich zwei Gesellschafterversammlungen? Wann bestehen Stimmverbote? Wer vertritt welche Gesellschaft bei internen Rechtsgeschäften? Etc…).

Die GmbH ist im Vergleich einfacher zu handhaben. Tendenziell aufwendiger ist jedoch die Verwaltung einer Aktiengesellschaft, bei der die Einhaltung der zahlreichen zwingend vorgeschriebenen Formalien kaum ohne fachliche Hilfe gelingen dürfte.

Fazit zum Aufwand und zu den laufenden Kosten

Wem es entscheidend auf die einfachste und kostengünstigste Gesellschaftsgründung ankommt, ist die GmbH & Co. KG nicht anzuraten. Die Unterschiede sind jedoch nicht so gravierend, dass der Gründungsaufwand bei der Wahl der Rechtsform als wesentliches Entscheidungskriterium herangezogen werden sollte.

Das gleiche gilt für die laufenden Kosten: Die GmbH & Co. KG ist zwar merklich aufwendiger als die GmbH (aber weniger aufwendig als die AG), jedoch sollten andere Faktoren in der Regel höher wiegen als einige hundert Euro Verwaltungsaufwand im Jahr.

Anteilsübertragung

Bei der GmbH & Co. KG besonders geschätzt wird die Flexibilität bei der Übertragung von Gesellschaftsbeteiligungen.

Die Anteilsübertragung ist, anders als bei der Übertragung von GmbH-Geschäftsanteilen, in den meisten Fällen ohne kostenträchtige notarielle Beurkundung des Kauf- und Übertragungsvertrags möglich. Die Veränderung der Kommanditbeteiligung muss nur zum Handelsregister angemeldet werden.

(Müssen zur Aufrechterhaltung des Beteiligungs-Gleichslaufs gleichzeitig mit dem Kommanditanteil die Anteile an der Komplementär-GmbH übertragen werden, fallen diesbezüglich freilich Notarkosten an. Diese halten sich aufgrund des regelmäßig geringen Werts der GmbH-Anteile jedoch in Grenzen. Durch die Schaffung einer „Einheits-GmbH & Co. KG“, bei der die KG selbst alleinige Gesellschafterin ihrer Komplementärin ist, ist die Übertragung grundsätzlich ganz ohne Notar möglich, da die Beteiligung an der GmbH nur mittelbar auf den neuen Inhaber der Kommanditbeteiligung übergeht. Es bleibt dann bei der reinen Handelsregisteranmeldung der veränderten Kommanditbeteiligung.)

Zum Vergleich: Wird eine GmbH-Beteiligung im Wert von einer Million Euro verkauft und übertragen, kostet die notarielle Beurkundung des Vertrags nebst Fertigung der neuen Gesellschafterliste im Schnitt zwischen EUR 4.000 und EUR 5.000 zzgl. Umsatzsteuer (abhängig von diversen Faktoren).

Im Vergleich zur Aktiengesellschaft gelten diese Vorteile der GmbH & Co. KG nicht, da Aktien ebenfalls grundsätzlich formlos übertragen werden können. Hierbei ist nicht einmal eine Anmeldung des Beteiligungswechsels zum Handelsregister nötig. Wem es also auf die maximale Beweglichkeit der Anteile ankommt, kann aus diesem Grund zur Aktiengesellschaft tendieren. Die GmbH & Co. KG ist zudem nicht börsenfähig. Sollen die Gesellschaftsanteile also an einem öffentlichen Kapitalmarkt gelistet werden, muss die Gesellschaft als eine Form der Aktiengesellschaft organisiert sein (in der Praxis wird allerdings häufig erst ein Formwechsel in eine Aktiengesellschaft vorgenommen, wenn der Börsengang tatsächlich am Horizont erscheint).

Fazit zur Anteilsübertragung

Die eingeschränkten Formerfordernisse für die Übertragung von Kommanditbeteiligungen gegenüber GmbH-Geschäftsanteilen sprechen eindeutig für die GmbH & Co. KG. Bei wertvollen Unternehmen können dabei erhebliche Transaktionskosten eingespart werden. (Die bereits beschriebenen steuerlichen Unterschiede bei der Anteilsübertragung sollten dabei jedoch nicht aus dem Auge verloren werden.)

Wem es entscheidend auf die formfreie und (teilweise) anonyme Übertragung von Beteiligungen ankommt, ist mit einer Aktiengesellschaft noch besser gedient.

Arbeitnehmer-Mitbestimmung

Die Kapitalgesellschaft & Co. KG hat entscheidende Vorteile, wenn es um die Vermeidung der unternehmerischen Arbeitnehmermitbestimmung geht.

Zum Verständnis: Gemeint ist nicht die betriebliche Mitwirkung der Arbeitnehmer nach dem Betriebsverfassungsgesetz. Dieses sieht die Möglichkeit der Bildung eines Betriebsrats bei mindestens fünf Arbeitnehmern sowie die Bildung eines Wirtschaftsausschusses bei mehr als 100 Arbeitnehmern vor. Diese betriebliche Mitbestimmung ist grundsätzlich von der Rechtsform unabhängig.

Stattdessen geht es um die unternehmerische Mitbestimmung nach dem Drittelbeteiligungs- sowie dem Mitbestimmungsgesetz.

Nach dem DrittelbG ist bei Kapitalgesellschaften mit regelmäßig mehr als 500 Arbeitnehmern ein Aufsichtsrat zu bilden, dem zu einem Drittel Arbeitnehmervertreter angehören. Nach dem MitbestG ist bei Kapitalgesellschaften mit regelmäßig mehr als 2.000 Arbeitnehmern der Aufsichtsrat zur Hälfte mit Arbeitnehmer- und Gewerkschaftsmitgliedern zu besetzen.

(Details: Muss im Aufsichtsrat wegen Stimmengleichheit eine Abstimmung wiederholt werden, erhält der Aufsichtsratsvorsitzende eine zweite Stimme und somit den Stichentscheid. Der Aufsichtsratsvorsitzende und sein Stellvertreter sind mit einer Mehrheit von zwei Dritteln der Aufsichtsratsmitglieder zu wählen. Wird diese Mehrheit nicht erreicht, findet ein zweiter Wahlgang statt, bei dem die Vertreter der Anteilseigner den Vorsitzenden und die Arbeitnehmervertreter dessen Stellvertreter wählen. Die Eigentümer des Unternehmens haben also „gerade so“ noch das letzte Wort.)

Mit Blick auf die starken Einflussnahmemöglichkeiten des Aufsichtsrats auf die Unternehmensführung, bereitet ein solches „Hineinregieren“ der Arbeitnehmer den wenigsten Unternehmern Freude. Bei Unternehmen mit (perspektivisch) vielen Arbeitnehmern, ist die Vermeidung der Arbeitnehmermitbestimmung daher stets Teil der Abwägung bei der Wahl der Unternehmensform.

Die Kapitalgesellschaft & Co. KG hat hierbei bereits von vornherein einen Vorteil: Das DrittelbG enthält keine Vorschrift, nach der Arbeitnehmer eines Unternehmens einem beherrschenden Unternehmen zuzurechnen sind. Die Arbeitnehmer der KG werden daher der Komplementär-Kapitalgesellschaft nicht zugerechnet, sodass bei dieser auch nicht die Bildung eines Aufsichtsrats erforderlich wird. Die erste Schwelle von 500 Arbeitnehmern spielt für die Kapitalgesellschaft & Co. KG somit keine Rolle, so dass das Thema bei dauerhaft weniger als 2.000 Arbeitnehmern vom Tisch ist.

Wird die Kommanditgesellschaft und ihre Komplementärin von denselben Personen beherrscht, ist ab 2.000 Arbeitnehmern bei der Komplementärin ein paritätisch besetzter Aufsichtsrat zu bilden, in dessen Verantwortungsbereich auch das von der Kommanditgesellschaft betriebene Unternehmen fällt (das MitbestG sieht, im Unterschied zum DrittelbG, insoweit eine Zurechnung der Arbeitnehmer der KG zur Komplementärin vor). Hat die Mehrheit der Kommanditisten allerdings nicht zugleich die Mehrheit der Kapital- oder Stimmrechte an der Komplementärin inne, werden die Arbeitnehmer der Kommanditgesellschaft der Komplementärin nicht zugerechnet. Bei der nicht-beteiligungsidentischen Kapitalgesellschaft & Co. KG gibt es somit ggf. überhaupt keine Arbeitnehmermitbestimmung.

Ein weiteres Gestaltungsmittel bei der Kapitalgesellschaft & Co. KG ist die Einsetzung einer Kapitalgesellschaft ausländischer Rechtsform als Komplementärin. Da weder DrittelbG noch MitbestG auf ausländische Gesellschaftsformen anwendbar sind, findet auch hierbei keine Arbeitnehmermitbestimmung statt. Das operative Geschäft wird dabei immer noch von einer deutschen Gesellschaft betrieben, was die mit der Nutzung einer ausländischen Gesellschaft einhergehenden Herausforderungen eingrenzt. Entpuppt sich die ausländische Rechtsform als ungeeignet (Stichwort: englische Limited, Brexit), lässt sich die Komplementärin relativ leicht austauschen, ohne dass in die Unternehmenskontinuität der operativen Gesellschaft eingegriffen werden muss. (Pro-Tipp: Besonders elegant wäre etwa die Einsetzung einer (dem deutschen Recht ziemlich ähnlichen) österreichischen GmbH als Komplementärin der GmbH & Co. KG.)

Bei den (inländischen) „Nur-Kapitalgesellschaften“ führt der Weg aus der drohenden Mitbestimmung hingegen allein über die Europäische Aktiengesellschaft (SE), bei der die Vermeidung der unternehmerischen Mitbestimmung jedoch die Durchführung einer Verhandlung mit den Arbeitnehmern voraussetzt und in der Regel ein Vorhaben von ca. einem Jahr darstellt.

Fazit zur Mitbestimmung

Bei mittelständischen Unternehmen, die perspektivisch mehr als 500, aber weniger als 2.000 Arbeitnehmer beschäftigen, bietet die GmbH & Co. KG erhebliche Vorteile gegenüber den Kapitalgesellschaften (unterstellt, ein mitbestimmter Aufsichtsrat soll vermieden werden). Steuert die Arbeitnehmerzahl auf die 2.000 zu, bleibt entweder auf Seiten der Personengesellschaften der „Hack“ über die Komplementärgesellschaft ausländischer Rechtsform oder, auf Seiten der Kapitalgesellschaften, der Weg zur SE.

Personengesellschaft vs. Kapitalgesellschaft - SHOWDOWN

Was ist nun also besser – Personengesellschaft oder Kapitalgesellschaft?

Wer es bis hierhin geschafft hat, wird verstehen: „Es kommt darauf an“. Die GmbH & Co. KG hat in vielen der hier behandelten Bereichen die Nase vorn. Wenn Ihr Unternehmen jedoch weder von den besonderen Besteuerungsvorteilen einer Personengesellschaft profitieren würde, noch besonders flexible Gestaltungsmöglichkeiten benötigt oder auf eine Arbeitnehmermitbestimmung zusteuert, ist Ihnen mit der weniger aufwendigen reinen GmbH ggf. besser gedient.

Der zusammenfassende Überblick:

| Kriterium | Gewinner |

| Besteuerung | Unentschieden (aber es kommt darauf an…) |

| Haftung und Kapitalschutz | Personengesellschaft (GmbH & Co. KG) |

| Flexibilität bei den Herrschaftsverhältnissen | Personengesellschaft (GmbH & Co. KG) |

| Aufwand bei Gründung und laufende Kosten | Kapitalgesellschaft (aber nur GmbH/UG) |

| Anteilsübertragung | Unentschieden zwischen GmbH & Co. KG und Aktiengesellschaft |

| Arbeitnehmermitbestimmung | Personengesellschaft (GmbH & Co. KG) |

Wer zum Ergebnis kommt, dass eine Personengesellschaft die geeignete Gesellschaftsform für das Vorhaben ist, ist hier mit der Rechtsformwahl am Ende und kann eine GmbH & Co. KG gründen. Wer zur Kapitalgesellschaft tendiert, kann in Teil 3 dieses Leitfadens alles über die Entscheidungskriterien für die Wahl zwischen GmbH und Aktiengesellschaft lesen.

Die Rechtsformwahl ist ein wichtiger Schritt auf dem Weg zur Existenzgründung. Aber auch ein bestehendes Unternehmen sollte die Rechtsform alle paar Jahre auf den Prüfstand stellen und den sich verändernden Umständen rechtzeitig anpassen. Sie haben Fragen hierzu? Schreiben Sie mir eine Nachricht.